|

DOI: 10.7256/2454-0730.2020.1.33232

Received:

15-06-2020

Published:

23-06-2020

Abstract:

The subject of this research is tax incentive that is a part of the process of innovative activity. Taxation is viewed as a tool for advancement of innovations. The experience of foreign countries demonstrates that government support in the form of funding, tax incentives, government subsidized loans, and creation of essential infrastructure play a big role in modernization processes. Expansion of the practice of implementation of tax incentives for stimulating innovations requires a theoretical comprehension of this process. This article examines the coefficient that characterizes economic effectiveness of tax incentives as correlation of separate indexes of innovation activity of recipients and benefits from tax spending. Assessment is conducted on the effectiveness of tax incentives in accordance with the data on innovation activity and tax revenue from different sectors that are leaders in the innovation sphere. The following conclusions were made: tax mechanism of stimulating innovation activity are not very popular and effective; precision of calculation is significantly affected by the current issues with the information base: complete absence of information with respect to stimulus recipients; the results of analysis demonstrate that the rate of increase of decreasing budget revenue surpasses the rate of growth that characterizes innovation activity of the taxpayer that testifies to the insufficient effectiveness of the provided tax incentives, prompting suggestion of new means for stimulation of tax incentives. The author proposes to amend statistical tax report, highlighting the information on the entire range of existing tax incentives. Consideration and control over rationality of tax incentive mechanisms would allow optimizing the list of tax incentives for innovation activity, as well as expand the list of sectors that use such incentives.

Keywords:

taxation, stimulation, innovations, innovative activity, tax incentives, instrument, economic efficiency, budget efficiency, innovation activity, internal costs

This article written in Russian. You can find original text of the article here

.

Введение

Процессы модернизации и цифровизации экономики любой страны тесно связаны с внедрением инноваций. Опыт зарубежных стран показывает, что государственная поддержка в виде финансирования, налоговых льгот, льготных государственных кредитов и создание необходимой инфраструктуры играет большую роль в процессах модернизации. Все большую популярность на практике набирает налоговый механизм стимулирования НИОКР. В настоящее время это признано одним из наиболее эффективных инструментов, влияющих на инновационную деятельность страны.

Расширение практики применения налоговых льгот для стимулирования инноваций делает необходимым теоретическое осмысление этого процесса. Большинство исследований в этой области пытаются ответить на следующие вопросы: чем вызвано столь широкое использование налоговых льгот для инноваций; стимулируют ли налоговые льготы инновации; насколько эффективно использование таких налоговых льгот.

В качестве теоретической основы для исследования были использованы теория налоговой конкуренции и теория общественных благ, которые достаточно полно раскрывают налоговый механизм стимулирования НИОКР [1, 12].

Теория налоговой конкуренции объясняет широкое распространение инновационных налоговых стимулов между юрисдикциями для привлечения иностранных инвесторов [16]. Поскольку среди частного сектора наибольший вклад в инновации вносят крупные транснациональные корпорации, то присутствие представительства таких компаний на территории государства, как правило, способствует притоку инвестиций в НИОКР и, следовательно, росту инноваций и инновационной продукции. Конкуренция между странами и регионами за инвестиции международных компаний резко возросла в последние десятилетия, что вызвало спрос на налоговые льготы как инструмент конкуренции. Некоторые исследователи даже делают вывод об изменениях в международной бизнес-среде, вызывающих спрос на все новые и новые налоговые стимулы для инноваций [2].

Рассматривая степень влияния налоговых стимулов на инновации, исследователи приходят к выводу, что сами по себе налоговые стимулы не способны радикально улучшить ситуацию с инновациями, их влияние зависит ряда факторов, которые по отношению к субъектам инновационной деятельности классифицируются на внешние и внутренние (рис. 1).

Эмпирические исследования также показывают, что влияние специальных стимулов для инноваций зависит от благоприятного налогового климата в стране в целом [10].

Учитывая важность проблемы развития инноваций в Российской Федерации, следует всесторонне рассмотреть возможность их стимулирования с помощью фискальных инструментов.

Рисунок 1 - Факторы, влияющие на инновационную деятельность (составлено по данным [12])

Методы

Для анализа потенциала налогового стимулирования инновационной деятельности в стране были использованы методы сопоставительного и критического анализа, формализация, композиционный и декомпозиционный подходы, методы статистической обработки информации, систематизации, обобщения.

Результаты

В настоящее время в основе государственного регулирования инновационной деятельности в налоговой сфере лежит внедрение стимулов развития инновационного потенциала на предприятиях и создание более выгодных условий производственной модернизации. На данный момент перечень льгот и преференций уже очень значителен [21]. Среди существующих налоговых льгот и преференций можно выделить льготы как для малого бизнеса, осуществляющего инновационную деятельность, так льготы и преференции для остальных категорий налогоплательщиков в части освобождения от уплаты НДС, налога на имущества организаций и уменьшения налога на прибыль организаций.

В частности, российское налоговое законодательство предусматривает некоторые льготы для развития инновационной деятельности предприятий (рис. 2)

Рисунок 2 - Направления налогового стимулирования инновационной деятельности предприятий [13]

Перечень налоговых льгот для инновационной деятельности достаточно широк, но возникает резонный вопрос: насколько эффективны налоговые льготы в сфере технологических инноваций? Ответить на этот вопрос позволит наличие надежной и исчерпывающей базы данных по всем видам стимулов. На сегодняшний день информация налоговой статистики доступна только по отдельным видам льгот, в связи с этим возникают трудности в определении объема государственной поддержки через использование фискальных инструментов, что обуславливает необходимость проведения эмпирических исследований.

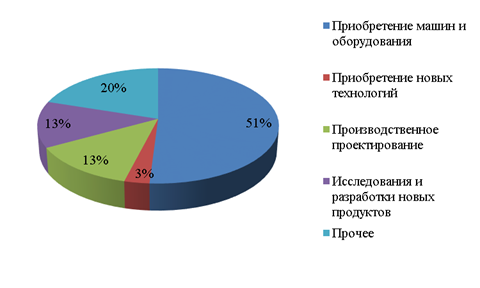

Как показывает практика, налоговые льготы, направленные на стимулирование технологических инноваций, могут быть используются крупными предприятиями. Низкий спрос на льготы, связанные с регистрацией прав на результаты инновационной деятельности, обусловлен также тем, что предприятия в значительной степени (около 50%) направляют средства на приобретение готовых машин и оборудования, а не финансируют в собственные разработки, что не вызывает потребности развития инноваций в стране [5]. Исходя из вышеизложенного, можно считать низкой эффективность предоставляемых налоговых льгот.

В свою очередь, оценка эффективности использования тех или иных налоговых льгот складывается из результатов утери денежных средств бюджета вследствие использования количественных и качественных показателей бюджетной, социальной и экономической эффективности.

В то же время правильное определение результата применения стимулов и затрат, которые были использованы для достижения поставленных целей, является важной задачей, но при этом важно помнить, что все показатели должны быть приведены к единообразию, чтобы можно было в дальнейшем их сравнивать между собой. Значимость данного процесса заключается в том, что в зависимости от степени достигнутого эффекта, который был запланирован при предоставлении налоговых льгот, можно судить о его эффективности.

Однако существует ряд трудностей, препятствующих рациональной оценке эффективности налоговых льгот. И одно из важнейших препятствий данного процесса заключается в отсутствии исчерпывающей информации и официальной статистики, что затрудняет обработку данных по предоставлению налоговых льгот и дальнейшего совершенствования данного процесса. Еще одним сложным моментом является способ расчета показателей эффективности. Учитывая все эти трудности рационально лишь рассчитывать показатель бюджетной эффективности.

Поскольку налоговое стимулирование представляет собой фактически потери бюджета (недопоступление налогов), то, по существу, оно является налоговыми расходами, которые несет государство, недополучая средства на выполнение своих функций. В этом случае считаем правильным показатель бюджетной эффективности определять исходя из двух количественных составляющих [6, 10], а именно:

- темпа роста объема налогов, зачисляемых в соответствующий бюджет, возникающего в случае расширения налоговой базы;

- объема выпадающих доходов (налоговых расходов), связанных с предоставлением налоговых льгот.

Коэффициент бюджетной эффективности (Кбэ) можно определить как отношение дополнительных доходов, возможных к получению бюджетов из различных источников, к сумме выпадающих доходов:

Д - сумма доходов, дополнительно поступившая (планируемая к поступлению) в консолидированный бюджет края от других источников доходов в связи с предоставлением льготы отдельной категории налогоплательщиков;

ПБ - сумма потерь (недополученных доходов) консолидированного бюджета края в связи с предоставлением (планируемым предоставлением) налоговой льготы.

Такой расчет устанавливается Методическими рекомендациями по оценке эффективности предоставленных (планируемых к предоставлению) налоговых льгот, утвержденных Постановлением главы администрации (губернатора) Краснодарского края от 25 апреля 2011 года №408 [11]. Показатель бюджетной эффективности должен учитывать только тех налогоплательщиков, которым предоставляются соответствующие налоговые стимулы. Для своего исследования мы использовали лишь информацию от лидирующих в области инноваций налогоплательщиков: горнодобывающей и обрабатывающей промышленности, производства и распределения электроэнергии, газа и воды, транспорта, связи и образования.

Подобным образом, опираясь на те же Методические рекомендации, можно рассчитать и коэффициент экономической эффективности (Кээ) от предоставления налоговых льгот, представляющий собой результативность затрат и экономической деятельности налогоплательщиков, которым предоставлена льгота [11]:

РД - прирост объема выручки от (реализации) продукции (выполняемых работ, оказываемых услуг) или иных показателей результативности;

ПБ - сумма потерь (недополученных доходов) консолидированного бюджета края в связи с предоставлением (планируемым предоставлением) налоговой льготы.

На основе этих двух критериев (бюджетной и экономической эффективности) можно определить уровень инновационной активности экономических субъектов, которые имеют право на налоговые льготы и их получают. При оценки экономической эффективности можно применять следующие критерии [11]: низкий уровень государственного стимулирования характеризует расчётное значение показателей менее или равное 0,5; достаточный уровень – если значения показатели находятся в диапазоне от 0,5 до 1. О высоком уровне государственного стимулирования говорит значение показателей более 1, то есть наблюдается и рост налоговых доходов, и эффективность проводимой государственной политики.

Используя показатели бюджетной и экономической эффективности налоговых льгот инновационной деятельности, сделаем практический расчет для оценки современной ситуации (Таблица 1).

Таблица 1 - Поступления налоговых платежей в консолидированный бюджет РФ за 2016-2018 г., млрд. р. [18]

|

Вид налогов

|

2015

|

2016

|

2017

|

2018

|

|

Налог на прибыль организаций

|

2598,8

|

2266, 2

|

2527,6

|

3 104,5

|

|

НДПИ

|

3226,8

|

2929,4

|

3295

|

3512

|

|

НДФЛ

|

2806,5

|

3017,3

|

2530,5

|

2976,4

|

|

НДС

|

2448,3

|

2657,4

|

2607,9

|

2847,6

|

|

Акцизы

|

1014,4

|

1293,9

|

1259

|

1262,2

|

|

Имущественные налоги

|

1068,4

|

1116,9

|

1034,6

|

1181,5

|

|

Налоговые доходы, всего:

|

26494,09

|

7 554

|

8984,3

|

12 388,8

|

|

Налоговые расходы, всего:

|

29307,78

|

2 471,6

|

2 967,3

|

3 625,9

|

Расчет показателей бюджетной и экономической эффективности налоговых льгот инновационной деятельности представлен в таблице 2.

Таблица 2 – Расчет показателей бюджетной и экономической эффективности налоговых льгот инновационной деятельности (рассчитано на примере [20])

|

Показатель

|

2016

|

2017

|

2018

|

|

Увеличение налоговых поступлений, млрд. руб.

|

Налог на прибыль организаций

|

-322,6

|

261,4

|

576,9

|

|

НДС

|

209,1

|

-49,5

|

239,7

|

|

Итого

|

-113,5

|

211,9

|

815,7

|

|

Налоговые расходы, млрд. руб.

|

Налог на прибыль организаций

|

93,8

|

111,6

|

182,4

|

|

НДС

|

88,4

|

121,1

|

186,7

|

|

Итого

|

182,2

|

232,7

|

369,1

|

|

Коэффициент бюджетной эффективности

|

Налог на прибыль организаций

|

-3,44

|

2,34

|

3,09

|

|

НДС

|

2,37

|

-0,41

|

1,28

|

|

Итого

|

-1,07

|

1,93

|

4,37

|

|

Коэффициент роста налоговых расходов

|

Налог на прибыль организаций

|

0,8

|

1,02

|

1,51

|

|

НДС

|

0,65

|

1,9

|

2,31

|

|

Итого

|

1,45

|

2,92

|

3,82

|

|

Показатели для расчета экономической эффективности

|

Объем инновационной продукции (работ, услуг)

|

2,1

|

2,72

|

3,01

|

|

Расходы на инновации

|

3,41

|

3,98

|

4,07

|

|

Основные средства

|

2,9

|

3,2

|

3,8

|

|

Инвестиции в основной капитал

|

3,03

|

3,29

|

3,78

|

|

Количество действующих патентов

|

2,31

|

2,8

|

3,07

|

|

Коэффициент экономической эффективности

|

Объем инновационной продукции (работ, услуг)

|

0,41

|

0,9

|

1,04

|

|

Расходы на инновации

|

0,8

|

1,2

|

1,48

|

|

Основные средства

|

1,04

|

1,51

|

1,81

|

|

Инвестиции в основной капитал

|

1,2

|

1,8

|

1,65

|

|

Количество действующих патентов

|

1,24

|

1,73

|

1,86

|

|

Итого

|

4,69

|

7,14

|

7,84

|

Динамика показателей бюджетной и экономической эффективности налоговых льгот инновационной деятельности представлена на рисунке 3.

Рисунок 3 - Динамика показателей бюджетной и экономической эффективности налоговых льгот инновационной деятельности

Представленные данные показывают увеличение поступлений в бюджет с налога на прибыль, при этом налоговые расходы значительно превысили показатели инновационной активности налогоплательщиков, что свидетельствует о том, что эффективность налоговых льгот находится на низком уровне, хотя полученные данные и находятся в диапазоне от 0,5 до 1. Однако в 2017 году наблюдалась та же тенденция, но при этом значительно были снижены расходы на НИОКР, за счет чего бюджетная эффективность превысила 1. Линейный тренд показывает положительную динамику коэффициентов на 2 последующих периода.

Таким образом, проведенный анализ показывает низкую эффективность предоставляемых налоговых льгот. С нашей точки зрения, это связано с несколькими причинами.

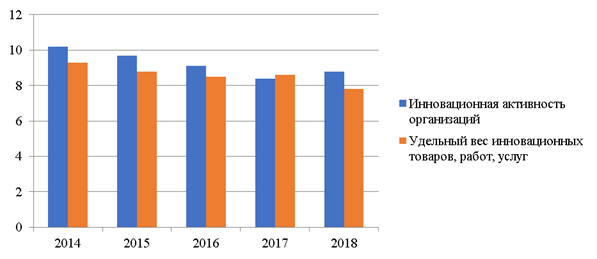

Во-первых, зарубежные исследования показывают, что налоговые льготы сами по себе могут существенно не влиять на рост инноваций, но они могут усилить существующие преимущества инноваций. Низкая эффективность налоговых льгот отражает также низкий уровень инновационной активности в Российской Федерации, тем более как показывает практика за последнее десятилетие число предприятий, ведущих инновационную деятельность в стране, практически осталось неизменным (рис. 4).

Рисунок 4 – Показатели инновационной активности экономических субъектов за 2014-2018 гг. [7, 18]

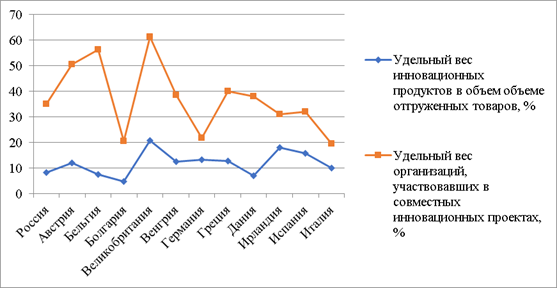

Что касается западной статистики, то уровень инновационной активности в мире в некоторых странах достигает 49% (Израиль). Россия в этом показателе отстает более чем в 3 раза от стран Европейского Союза. Россия отстает от ведущих западных стран, США, Латинской Америки по уровню внедрения не только технологических (8,3%) инноваций, но и маркетинговых (1,8%) и организационных (2,7%) [9] (рис. 5).

Рисунок 5 - Показатели инновационной активности в разных странах [8]

Во-вторых, налоговые льготы, направленные на стимулирование технологических инноваций, могут быть использованы на основных предприятиях крупного бизнеса [4]. Так, за 2016-2018 годы среди организаций промышленного производства со средней численностью работников до 200 человек технологические инновации осуществляли только 4%, в то время как среди организаций с численностью работников до 10 000 и более она составляла 84,4-90% [5, 7].

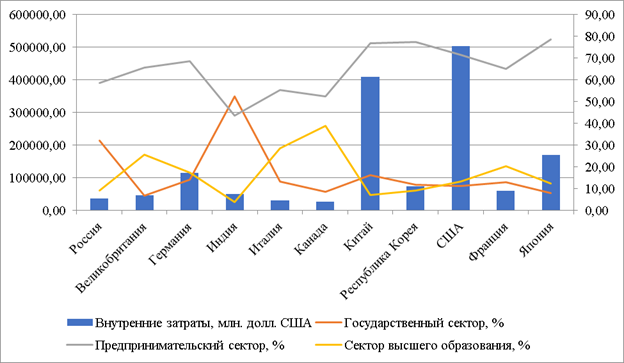

В-третьих, фактором, негативно влияющим на эффективность налоговых льгот, является крайне низкий спрос со стороны бизнеса. Следует отметить, что по данным Росстата расходы на технологические инновации, например, в промышленном производстве в 2016-2018 годах финансировались из бюджетов всех уровней лишь на 5-7% [7]. Основным источником финансирования этих расходов на 60-70% являлись собственные средства организаций (рис. 6).

Рисунок 6 - Показатели внутренних затрат на исследования и разработки [8]

Сложившиеся ситуация с очень низким спросом на налоговые льготы в РФ, на наш взгляд, также связана с тем, что в нашей стране совсем не развит рынок интеллектуальной собственности, вследствие чего идеи стоят дороже машин, и предприниматели отдают предпочтение покупке нового оборудования, которое быстро устаревает, нежели развитию и внедрению инноваций в производство [19]. Еще одна причина отсутствия спроса – это отсутствие внимания со стороны государства к регистрации инновационной деятельности предприятия и инновационной продукции, что тоже обуславливается тем, что предприятия не финансируют средства в развитие, а покупают готовое оборудование [3, 15]. В подтверждение этому на рисунке 7 изображена структура затрат на инновации на российский предприятиях за 2018 год.

Рисунок 7 – Структура затрат на инновации в России за 2018 г. [17]

Заключение

Налоговые механизмы стимулирования инновационной деятельности, в том числе технологических инноваций, можно признать недостаточно популярными и эффективными. Следует отметить, что на точность расчетов существенно влияют текущие проблемы с информационной базой: полное отсутствие информации в разрезе стимулов получателей. В связи с этим необходимо внести изменения в статистическую налоговую отчетность с выделением в ней информации по всему спектру имеющихся налоговых льгот, а также обеспечить регулярность ее публикации, что позволило бы проследить динамику сумм налоговых льгот в полном объеме. Кроме того, оценка должна производиться с учетом показателей, отражающих достижение целей, поставленных перед введением налоговых льгот, которые на сегодняшний день не перечислены. Учет и контроль рациональности механизмов налогового стимулирования на этой основе позволят оптимизировать перечень налоговых льгот инновационной деятельности, а также расширить спектр отраслей, пользующихся этими льготами.

Несомненно, Россия в настоящее время находится на относительно низком этапе инновационного развития и увеличение количество предприятий, готовых модернизировать свою деятельность, ожидать в ближайшем будущем не приходится [14]. Это, прежде всего, связано с отсутствием полной государственной поддержки внедрения инноваций и возникновением огромного числа рисков. В настоящее время в условиях пандемии данная ситуация еще больше усугубляется, так как малый и средний бизнес находится на грани банкротства. Государство старается всячески поддерживать хозяйствующие субъекты экономики всевозможными субсидиями, освобождением от налоговых платежей и более выгодными условиями кредитования, но при этом данные меры направлены лишь на поддержание бизнеса, а о развитии и внедрении инноваций говорить пока не приходится.

В сложившейся ситуации предприятия должны искать и использовать любые возможности повышения эффективности и развития своей деятельности, в том числе широко пользоваться предоставляемыми государством налоговыми льготами. Это возможно посредством следующих видов деятельности: получение информации и консультирование о преимуществах и условиях ее использования; надлежащее выполнение НИОКР и результатов интеллектуальной деятельности; комплексное использование всех аспектов организации инновационной деятельности; выявление и регистрация организациями результатов интеллектуальной деятельности, в том числе результатов интеллектуальной деятельности на текущем этапе деятельности.

References

1. Andreeva A.A. Sushchnost' innovatsii i innovatsionnoi deyatel'nosti // Materialy VII Mezhdunarodnoi studencheskoi nauchnoi konferentsii «Studencheskii nauchnyi forum-2015». [Elektronnyi resurs]. URL: http://files.scienceforum.ru/pdf/2015/10558.pdf (data obrashcheniya 15.06.2020)

2. Astaf'eva N.V., Kolesnikova M.A. Formirovanie optimal'noi struktury finansirovaniya innovatsionnoi deyatel'nosti predpriyatiya // Innovatsionnaya deyatel'nost'.-2015.-№ 2.-S. 68-75.

3. Vukovich G.G., Terikhov M.S. Finansirovanie innovatsionnoi deyatel'nosti v Rossiiskoi Federatsii // Obshchestvo: politika, ekonomika, pravo.-2017.-№ 2.-S. 49-51.

4. Glaz'ev S.Yu. Novyi mirokhozyaistvennyi uklad. Model' dlya sborki // Nauchnye trudy Vol'nogo ekonomicheskogo obshchestva Rossii.-2018.-T. 210. №2.-S. 240–246

5. Global'nyi innovatsionnyi indeks 2018. Rezhim dostupa: https://www.wipo.int/publications/ru/details.jsp?id=4330

6. Zhdanova V.Yu. Spetsial'nyi nalogovyi rezhim i nalogovaya l'gota // Nalogovaya politika i praktika.-2015.-№ 2.-S. 40-49.

7. Indikatory innovatsionnoi deyatel'nosti: statisticheskii sbornik / N.V. Gorodnikova, L.M. Gokhberg, K.A. Ditkovskii i dr.; Nats. Issledovatel'skii universitet «Vysshaya shkola ekonomiki». – M.: NIU VShE, 2018. – 328 s.

8. Korostelkina I.A. Issledovanie sovremennoi paradigmy innovatsionnogo razvitiya natsional'noi ekonomiki / I.A. Korostelkina, E.G. Dedkova, L.V. Popova // Vestnik Omskogo universiteta. Seriya Ekonomika. – 2018.-№4. – S. 44-56

9. Korostelkina I.A. Innovation economy: A study of the influence of international experience on the Russian economic system / I.A. Korostelkina, L.V. Popova, I.A. Maslova, E.G. Dedkova, B.G. Maslov, S.L. Lozhkina // Espacios. – 2019.-40 (10), pp. 1-10

10. Melikov M.A. O formirovanii mekhanizma nalogovoi politiki v regione // Vestnik SevKavGTU. Seriya «Ekonomika», 2017.-№3.-S.12-19.

11. Metodicheskie rekomendatsii po otsenke effektivnosti predostavlennykh (planiruemykh k predostavleniyu) nalogovykh l'got, utverzhdennye Postanovleniem glavy administratsii (gubernatora) Krasnodarskogo kraya ot 25 aprelya 2011 goda №408. [Elektronnyi resurs]. URL: https://admkrai.krasnodar.ru/upload/iblock/483/483cfe932cbcb970b6b347318845c90c.pdf (data obrashcheniya 15.06.2020)

12. Mikhelashvili N.R. Perspektivy razvitiya rossiiskoi modeli natsional'noi innovatsionnoi sistemy // Elektronnyi nauchno-prakticheskii zhurnal «Ekonomika i menedzhment innovatsionnykh tekhnologii». 2016.-№1. Rezhim dostupa: http://ekonomika.snauka.ru/2016/01/10696

13. Nalogovyi kodeks Rossiiskoi Federatsii [Elektronnyi resurs]. URL: http://www.consultant.ru/document/cons_doc_LAW_19671/ (data obrashcheniya 15.06.2020)

14. Natsional'nyi doklad ob innovatsiyakh v Rossii-2017. [Elektronnyi resurs]. URL: https://www.rvc.ru/upload/iblock/c64/RVK_innovation_2017.pdf (data obrashcheniya 15.06.2020)

15. Ovchinnikova E.A. Problemy finansirovaniya innovatsionnykh proektov v Rossiiskoi Federatsii // Molodoi uchenyi.-2018.-№48.-S. 409-413

16. Panskov V.G. Rossiiskaya sistema nalogooblozheniya: problemy razvitiya.-M.: Mezhdunarodnyi tsentr finansovo-ekonomicheskogo razvitiya, 2017. – 240 s.

17. Rossiya: kurs na innovatsii. Otkrytyi ekspertno-analiticheskii otchet o khode realizatsii «Strategii innovatsionnogo razvitiya rossiiskoi Federatsii na period do 2020 goda» [Elektronnyi resurs].-Vypusk I. OAO «RVK» pri sodeistvii Ministerstva ekonomicheskogo razvitiya RF.-M, 2013.-122 s. URL: https://www.rvc.ru/upload/iblock/87b/Report_2_RU.pdf (data obrashcheniya 15.06.2020)

18. Federal'naya sluzhba gosudarstvennoi statistiki. URL: https://www.gks.ru/ (data obrashcheniya 15.06.2020)

19. Ekonomika nalogovykh reform: monografiya / Pod red. I.A. Maiburova, Yu.B. Ivanova, L.L. Tarangul. – K.: Alerta, 2013. – 432 s.

20. Ekonomika i menedzhment v usloviyakh nelineinoi dinamiki / pod red. d-ra ekon. nauk, prof. A.V. Babkina. – SPb.: Izd-vo Politekhn. un-ta, 2017. – 773 s. (Kireenko A.P., Orlova E.N., Sanina L.V. Primenenie nalogovykh l'got dlya stimulirovaniya nauchno-innovatsionnoi deyatel'nosti sub''ektov predprinimatel'stva (s. 570-591))

21. Yurin S.V. Finansirovanie innovatsii. Formirovanie finansovykh institutov dlya uskoreniya innovatsionnogo razvitiya i rynochnykh mekhanizmov finansovogo obespecheniya innovatsionnoi deyatel'nosti // Kreativnaya ekonomika.-2015.-№ 1.-S. 82-85.

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

Eng

Eng