|

DOI: 10.7256/2454-0668.2020.6.34674

Received:

13-12-2020

Published:

20-12-2020

Abstract:

The goal of this article consists in understanding of the role of banking and parabanking institutions in ensuring shadow capital flow. The object of this research is the financial flows that serve shadow economy. The subject of this research is the capital outflow through banking and parabanking systems, shady transactions of commercial banks, and structure of money turnover. Methodological framework is comprised of systemic and integrated approaches. The article also employs the general scientific methods (scientific abstraction, unity of historical and logical, analysis and synthesis, induction and deduction, methods of comparison and analogy), as well as special methods of cognition (monetary methods). Information database contains the official data of the Central Bank of the Russian Federation and Federal State Statistics Service. The following conclusions were formulated: 1) Policy of combating money laundering conducted by the Bank of Russia yields tangible results (significant reduction in the volume of shady operations; commercial banks fearing suspension or revocation of license are not interested in servicing such operations); 2) This leads to active development of more flexible, cost-effective, and uncontrolled by the Bank of Russia shadow banking (this is testified by the the growing role of the parabanking system in servicing of capital outflows), as well as of alternative financial instruments intended to conceal the affiliated entities and beneficiaries are gaining popularity (a number of cryptocurrencies); 3) Current situation (novel coronavirus pandemic, oil shocks) contributed to increase of the share of capital in circulation, which indicates the spread of shadow relations in the country. Therefore, the author underlines the need to ensure transparency of operations of parabanking institutions and their control by the state.

Keywords:

shadow economy, bank system, shadow banking, outflow of capital, doubtable operations, monetary mass, cash, digital currency, offshore, cashing out

This article written in Russian. You can find original text of the article here

.

Развитие и активное внедрение современных информационных технологий в деятельность контрольно-надзорных органов власти, усиление межведомственного взаимодействия, построение архитектур информационной системы юридических лиц, держателей банковских карт, применение технологии блокчейна в банковском секторе – все это настолько способствовало многократному усилению прозрачности финансовых потоков за недолгие 4-5 лет. В купе с ужесточением политики Центробанка в отношении отмывания доходов, полученных преступным путем, на сегодняшний день «обеление» или обналичивание нелегальных доходов через структуры банковского сектора становится либо недоступным (так как типичные сомнительные операции подлежат блокировке), либо неприемлемо дорогим и рисковым делом.

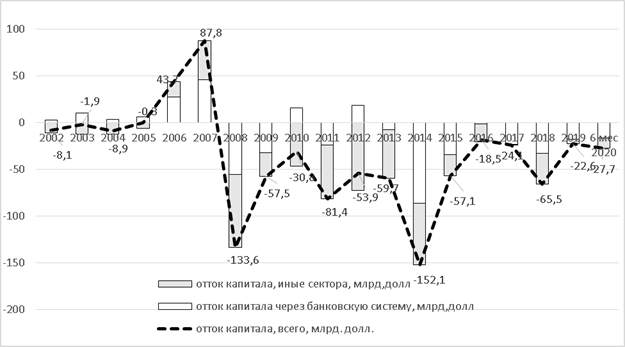

Анализируя сальдо чистого оттока и притока капитала России (рисунок 1), можно сделать вывод о его высокой волатильности и резких скачках в отрицательной зоне в кризисы и периоды повышенной неопределенности.

Рисунок 1 – Динамика сальдо чистого оттока и притока капитала России

(по данным ЦБ РФ)

Статистические данные наглядно подтверждают усиление оттока капитала из страны в кризисные 2008 и 2014 годы; неопределенность 2020 г. уже привела к тому, что за первое полугодие текущего года отток капитала из страны превысил прошлогоднее значение за весь год. Стоит обратить внимание, что с начала века отток капитала обслуживается преимущественно небанковскими институтами: в 2008 г. порядка 60% оттока капитала произошло без участия банковских учреждений. В 2010 и 2012 г. сальдо чистого оттока и притока капитала, движение которого опосредовано банками, было положительным, а небанковский сектор вывел из страны 46,7 млрд. долл. и 72,4 млрд. долл., что сделало общий результат движения капитала отрицательным.

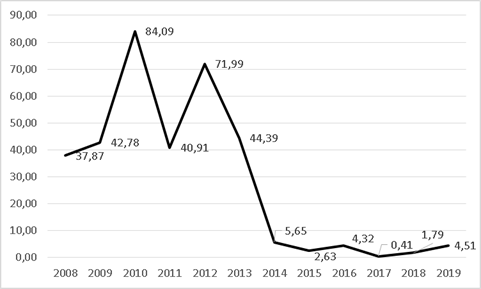

Динамика оттока и притока капитала отражает общее движение финансовых потоков в страну и за её пределы, большая доля которых, безусловно, формируется за счет совершения легальных операций. Вместе с тем, еще совсем недавно львиную долю в оттоке капитала занимали экспортно-импортные операции, которые ЦБ РФ расценивает как сомнительные (Рисунок 2).

Рисунок 2 – Доля сомнительных операций в оттоке капитала, % (рассчитано по данным ЦБ РФ)

Таким образом, мы можем наблюдать резкое сокращение доли сомнительных операций в общем объеме оттока капитала за пределы РФ с 84% в 2010 до 4,51% в 2019 г. При этом своего минимума сомнительные операции в оттоке капитала достигали в 2017 г. (0,41% от общего объема исходящих финансовых потоков). Такая картина объяснима совокупностью факторов, среди которых следующие. Во-первых, ужесточение политики мегарегулятора по отношению к кредитным учреждениям, проводящих сомнительные операции. Начиная с 2008 г. по настоящее время аннулировано 976 лицензий на осуществление банковской деятельности. Оздоровление банковского сектора, под эгидой которого происходит отзыв лицензий на осуществление банковской деятельности, не всегда мотивировано недостаточностью капитала банка. За последние 3 года среди главных причин - нарушения банками требований антиотмывочного законодательства. Во-вторых, цифровизация налогового учета и контроля, внедрение он-лайн касс, маркировка товаров. Есть и третий, немаловажный фактор сокращения объемов сомнительных операций, поведенных через банковский сектор – для них используются институты парабанковской системы, которые неподотчетны ЦБР. Последнее, наряду с низкой комиссией, взимаемой институтом парабанковского сектора, делает его особенно привлекательным для организаций теневого сектора.

Сегодняшнему этапу развития экономики России присущ целенаправленный вывод капитала за границу в оффшорные юрисдикции, список которых весьма обширен, - в их числе Сейшельские острова, Содружество Доминиканы, Монако, Бахрейн и проч.). Это позволяет избежать минимизировать налоговую нагрузку. Имитация внешнеторговой деятельности используется для легализации доходов, полученных в теневом секторе.

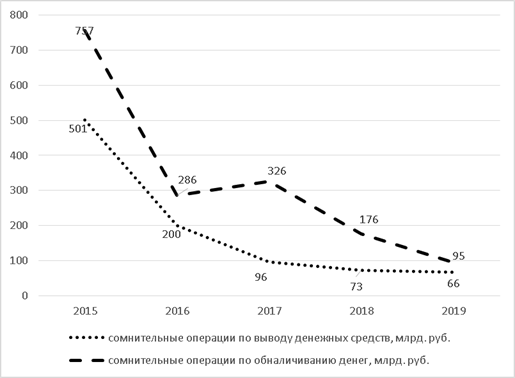

Объем сомнительных операций, осуществляемых через банковскую сеть, имеет устойчивую тенденцию к сокращению. Но несмотря на то, что он многократно сократился, все еще исчисляется миллиардами рублей. Сомнительные операции представлены операциями по выводу денежных средств за границу и операциями по обналичиванию (Рисунок 3).

Рисунок 3 – Динамика сомнительных операций (по данным ЦБ РФ)

Сокращение сомнительных операций как по обналичиванию денег, так и по объемам вывода денежных средств за границу произошло более, чем в 7 раз в сравнении с базовым 2015 годом.

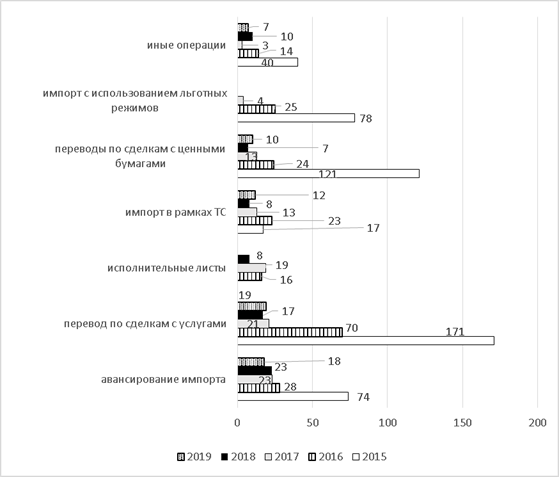

При этом претерпевает изменение сама структура этих операций (Рисунки 4). Традиционным способом вывода денежных средств считаются фальсифицированные экспортно-импортные операции, операции с ценными бумагами не столь популярны, а, к примеру, относительно новой схемой вывода средств считается вывод по исполнительным листам, когда зарубежный контрагент выставляет инкассо российскому псевдо-импортеру. Банкам при этом тяжело принять какие-либо меры по предотвращению таких сомнительных операций. По действующему законодательству банк обязан исполнить судебный лист или постановление приставов, даже если имеются веские основания полагать, что исполнительный документ является частью схемы, нацеленной на отмывание средств или вывод их в незаконный оборот. Все популярнее в виду своей относительной простоты становится вывод средств через страны Таможенного союза (19% всех сомнительных операций по выводу средств в 2019 г.).

Сложно контролируются и идентифицируются как сомнительные операции с ценными бумагами, поэтому они тоже начинают активнее использоваться для легализации доходов.

Спрос на теневые услуги банковского сектора формируется преимущественно в строительном секторе (37% в 2019 г.), секторе услуг (25% в 2019 г.) и торговле (24% в 2019 г.).

Рисунок 4 – Сомнительные операции по выводу средств, млрд. руб.

(по данным ЦБ РФ)

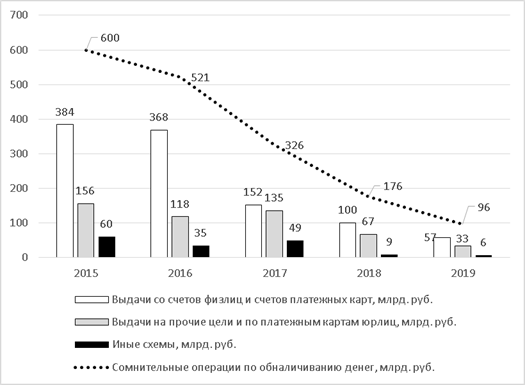

В структуре транзитных операций повышенного риска, которые предшествуют обналичиванию и выводу денежных средств за рубеж, часто сопровождаются сменой оснований входящих и исходящих платежей, наибольшую долю занимает обналичивание денежных средств через счета и платежные карты физических лиц (Рисунок 5). Зачастую для этого создаются фиктивные рабочие места и деньги выводятся под видом выдачи заработной платы.

Рисунок 5 – Сомнительные операции по обналичиванию (по данным ЦБ РФ)

На фоне оценок масштабов теневой экономики в России статистика по сокращению объемов сомнительных операций и «обелению» доходов, полученных преступных путем, выглядит парадоксально.

Различные источники по-разному оценивают масштабы теневой экономики в России: от 15 до 40% ВВП страны. Согласно официальным подсчетам Росстата, объем «теневой экономики» в 2018 г. составил 15-16% ВВП, что в 2-2,5 раза меньше оценок иных экспертов и информационных агентств.

По данным МВФ на 2018 г., доля «теневой» экономики России составляет 33,7% ВВП (это сопоставимо со странами Латинской Америки и Африки).

Исследование международной Ассоциации дипломированных сертифицированных бухгалтеров (ACCA) указывает на то, что в 2017 г. Россия вошла в пятерку крупнейших теневых экономик, размер которой составил 33,6 трлн руб., или 39% от ВВП страны в 2016 г. Согласно данному исследованию, показатель теневой экономики в России на 84% превышает средний уровень в мире.

О расширении теневых отношений в текущий момент может свидетельствовать структура денежной массы (денежного агрегата М2), в которой, начиная с апреля 2020 г. утяжеляется вес наличных денег в обращении, при этом темп прироста наличности опережает темп прироста самой денежной массы (Таблица 1).

Таблица 1 – Наличные деньги (М0) и денежная масса (М2)

|

|

М2, млрд. руб.

|

Наличные деньги (M0), млрд. руб.

|

Доля наличных денег в денежной массе, %

|

Темп прироста М0,%

|

Темп прироста денежной массы, %

|

|

01.01.2019

|

47 109,3

|

9 339,0

|

19,8

|

-

|

-

|

|

01.02.2019

|

45 721,2

|

8 989,9

|

19,7

|

-3,74

|

-2,95

|

|

01.03.2019

|

46 212,6

|

9 029,7

|

19,5

|

0,44

|

1,07

|

|

01.04.2019

|

46 141,2

|

8 980,6

|

19,5

|

-0,54

|

-0,15

|

|

01.05.2019

|

46 435,9

|

9 113,8

|

19,6

|

1,48

|

0,64

|

|

01.06.2019

|

46 735,3

|

9 110,7

|

19,5

|

-0,03

|

0,64

|

|

01.07.2019

|

47 349,4

|

9 192,8

|

19,4

|

0,90

|

1,31

|

|

01.08.2019

|

47 351,0

|

9 254,2

|

19,5

|

0,67

|

0,00

|

|

01.09.2019

|

47 584,1

|

9 367,6

|

19,7

|

1,23

|

0,49

|

|

01.10.2019

|

48 266,8

|

9 411,9

|

19,5

|

0,47

|

1,43

|

|

01.11.2019

|

48 082,4

|

9 354,6

|

19,5

|

-0,61

|

-0,38

|

|

01.12.2019

|

49 195,3

|

9 394,0

|

19,1

|

0,42

|

2,31

|

|

01.01.2020

|

51 660,3

|

9 658,4

|

18,7

|

2,81

|

5,01

|

|

01.02.2020

|

50 622,9

|

9 489,0

|

18,7

|

-1,75

|

-2,01

|

|

01.03.2020

|

51 314,2

|

9 670,8

|

18,8

|

1,92

|

1,37

|

|

01.04.2020

|

52 327,0

|

10 241,0

|

19,6

|

5,90

|

1,97

|

|

01.05.2020

|

52 951,7

|

10 912,0

|

20,6

|

6,55

|

1,19

|

|

01.06.2020

|

53 068,0

|

11 209,3

|

21,1

|

2,72

|

0,22

|

|

01.07.2020

|

54 392,6

|

11 516,4

|

21,2

|

2,74

|

2,50

|

|

01.08.2020

|

54 687,4

|

11 817,8

|

21,6

|

2,62

|

0,54

|

|

01.09.2020

|

55 294,2

|

11 951,3

|

21,6

|

1,13

|

1,11

|

|

01.10.2020

|

56 023,9

|

12 072,8

|

21,5

|

1,02

|

1,32

|

|

01.11.2020

|

55 871,6

|

12 157,7

|

21,8

|

0,70

|

-0,27

|

Как показывают данные таблицы 1, стабильная на протяжении всего прошлого года доля наличных денег в обращении начала увеличиваться в апреле этого года нетипичными для ежемесячных значений темпами. Ограничительные меры в пандемийный период поспособствовали уходу на время в тень тех бизнес-структур, которые испытали максимально сильные шоки спроса.

В обслуживании теневых процессов в России все большую роль начинает играть так называемый теневой банкинг, который представляет собой систему парабанковских институтов, осуществляющих операции по перемещению и переливу капиталов, но данные институты не попадают под контроль Мегарегулятора. К институтам теневого банкинга следует отнести: хеджевые фонды, специальные паевые фонды, инвестирующие в рынки ликвидности и государственные ценные бумаги, структурные инвестиционные фонды.

Институты теневого банкинга имеют огромные преимущества перед коммерческими банками: они занимаются рискованными операциями, издержки ведения их деятельности гораздо ниже, чем у кредитного учреждения (экономия на отчислениях в резервы очевидна), однако их деятельность не попадает под надзор главного финансового регулятора страны, выстраивающего столь жесткую политику относительно коммерческих банках, замеченных в сомнительных операциях. Этим пользуются как сами институты теневого банкинга, так и многочисленные клиенты, желающие вывести деньги офшоры или скрыть бенефициара сделки.

Помимо теневого банкинга альтернативным инструментом теневых операций становятся отдельные криптовалюты, написанные специально с целью обеспечения анонимности и аффилированных лиц (монеро, дэш, вердж и многие другие). Они используют перетасовки открытых ключей пользователей, сервисы перемешивания платежей, оставляя операции обезличенными.

Обобщая вышесказанное, можно отметить, что теневая сфера экономической деятельности модифицируется, расширяется/сужается, перемещается на новые уровни под воздействием внешних процессов: законодательных, политических, социокультурных, конъюнктурных, институциональных. Поэтому и мероприятия, направленные на борьбу с теневыми процессами, не могут быть универсальны, а должны быть адаптированы к текущей экономической действительности.

Деятельность парабанковских институтов, так же, как и распространение криптовалют, деривативов, производных финансовых инструментов должна быть прозрачной и не идти в разрез интересам обеспечения национальной безопасности страны.

References

1. Adrianov V., Krivopustova E. Ofshory i deofshorizatsiya ekonomiki / V. Adrianov. – Obshchestvo i ekonomika 2014.-№5. – S.53-91.

2. Adrianov V.D., Krivopustova E. S. Prichiny, dinamika i masshtaby ottoka kapitala iz ekonomiki Rossii /V. D. Andrianov. – Den'gi i kredit. – 2015.-№2. – S.61-65.

3. Alekseevskikh A. Kapital vyvodyat cherez pristavov. – [Elektronnyi resurs] – Rezhim dostupa: https://iz.ru/news/703940.

4. Arkhipova V. V. Institutsional'nye istochniki finansovoi nestabil'nosti / V. V. Arkhipova.-Sovremennaya Evropa.-2016.-№ 5.-S.103-114.

5. Dadashev A., Tanyushcheva N. Tenevoi kapital i sistema protivodeistviya ego krugooborotu / A. Dadashev. – Ekonomist. – 2016.-№9. – S.84-91.

6. Ermakova E.R., Lizina O.M. Spetsifika tenevoi ekonomicheskoi deyatel'nosti v Rossii // Finansy i kredit. — 2020. — T. 26, № 9. — S. 123 — 143. Instituty finansovoi bezopasnosti: monografiya / I. I. Kucherov. – M.: INFRA-M, 2018. – 246 s.

7. Kupreshchenko N. P., Ilyukhina R. V., Zueva A. S. Metodologiya i metody ekonomicheskoi i pravovoi otsenki tenevoi ekonomiki: monografiya / Kupreshchenko N. P., Ilyukhina R. V., Zueva A. S. – M.: Lennex Corp, Izdatel'stvo Nobel' Press, 2013. – 200 s.

8. Kupreshchenko N. Teoretiko-metodologicheskie osnovy otsenki tenevoi ekonomiki pri obespechenii ekonomicheskoi bezopasnosti Rossii: monografiya / N. P. Kupreshchenko. – M.: «Dashkov i K», 2019. – 215 s.

9. Lizina O. M. Vliyanie tenevoi ekonomiki na obshchestvennoe vosproizvodstvo / O. M. Lizina. – Konkurentosposobnost' v global'nom mire: ekonomika, nauka, tekhnologii. – 2016.-№9-3(25). – S.167-170.

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

Eng

Eng