|

DOI: 10.7256/2454-065X.2018.11.20922

Received:

31-10-2016

Published:

09-01-2019

Abstract:

In his research Rakov analyzes the problem of tax avoidance from the point of view of the tax shifting concept from the historical point of view. The subject of the research is the terms 'tax shifting' and 'tax avoidance'. The scope of the research also covers tax avoidance patterns, classifications of tax avoidance, and tax avoidance preventive measures. Within the framework of the research the author views the tax avoidance process as an economic and legal phenomenon. The author examines the grounds for the creation of the tax avoidance preventive regime with regard to the Russian environment of the late XIXth - early XXth centuries. In the course of writing this article Rakov has applied historical method, comparative law, formal law methods, formal law, hermeneutics, synergetics, inductive and modelling research methods. The comparative analysis of the Russian and Western European approaches to the tax avoidance issue at the turn of the XIXth - XXth centuries has demonstrated that the development of a special legal order of tax avoidance relations had never been raised during that period. At the same time, when discussing the nature of such relations, researchers made particular conclusions that would be later used to develop the tax avoidance concept. Based on the analysis of particular theses discussed by financial law researchers, the author of the article makes and discusses general provisions of the tax shifting concept and the grounds for the creation of the tax avoidance concept typical for the XIXth - XXth century period.

Keywords:

financial law, tax law, taxation, taxation scheme, financial law doctrine, legal avoidance, tax shifting concept, tax burden, history of taxation, avoidance patterns

This article written in Russian. You can find original text of the article here

.

Режим противодействия уклонению от

налогообложения

в России в

конце XIX – начале XX веков

Вплоть до первой половины XX века вопрос противодействия уклонению от

налогообложения явно не был в числе первоочередных вызовов, стоящих перед

российским государством и обществом того времени.

В доктрине финансовой науки того периода не часто можно было встретить

тему дискуссий, связанную с противодействием уклонению от налогообложения.

Ученых конца XIX – начала XX веков волновали проблемы несколько иного порядка:

вопросы наиболее эффективного сбора денежных средств для целей задач

государства путем ведения «публичного» хозяйства, вопросы разработки понятия

налога, разработки классификаций налогов, бюджета, государственного кредита [1-12].

По мнению российского ученого И. Х. Озерова, работавшего на рубеже

XIX—XX вв., «финансовая наука изучает финансовое хозяйство, т.е. совокупность

отношений, которые возникают на основе добывания союзами публичного характера

материальных средств…» [13].

Не являлись исключением и зарубежные (преимущественно европейские)

авторы того времени. Так, например, «…известнейший немецкий ученый А. Вагнер

определял финансовую науку, как «науку о финансовом хозяйстве или о финансовых

хозяйствах, т.е. о хозяйстве, которое ведет государство или какая-нибудь

корпорация публичного характера (орган местного самоуправления), и целью которой

является добывание и употребление вещественных благ (главным образом денег),

необходимых для исполнения таких функций, которые присущи им, как

принудительным хозяйственным общинам» [14].

Между тем, указанный вопрос все же поднимался, но в разрезе так называемой,

теории переложения налогов, так же весьма значимого для исследователей вопроса.

В зарубежной литературе тех времен указанная проблема воспринималась чуть ли не

одной из важнейших для целей исследования в области финансовой науки, о ней

рассуждали М. Фридман, К. Маркс, Ф. Энгельс, Самуэльсон, Д. С. Миль, А. Смит и

др. Так, например, английский ученый Ф. Эджуорт считал, что два вопроса

являются важнейшими для финансовой науки: принципы налогообложения и проблема

переложения налогов. Одним из фундаментальнейших трудов по указанной проблеме

можно считать работу проф. Э. Селигмана «The shifting and incidence of

taxation» («Переложение и падение налогов», 5-е издание, 1927 г.).

Проблема переложения налога, так или иначе, затрагивалась и во многих

значимых работах виднейших отечественных ученых В. А. Лебедева, И. И. Янжула,

А. А, Соколова, И. Х. Озерова, В. Н. Твердохлебова.

В частности, А. А. Соколов понимал под переложением налога такое,

вызванное налогом, изменение цен товаров и услуг или такое обусловленное

налогом же воспрепятствование этому изменению, при котором плательщик получает

возможность в той или иной мере перенести бремя налога на других лиц, т. е.

либо на своих покупателей (случаи прямого переложения), либо на своих

поставщиков (случаи обратного переложения) [15].

Ученый, рассматривая работу Э. Селигмана, писал, что переложение налога

является только одним из случаев уклонения от налога. Наряду с этим существуют

и другие способы уклонения от несения налогового бремени. Как отмечает А. А.

Соколов, ссылаясь на страницу 10 труда Э. Селигмана «The shifting and incidence

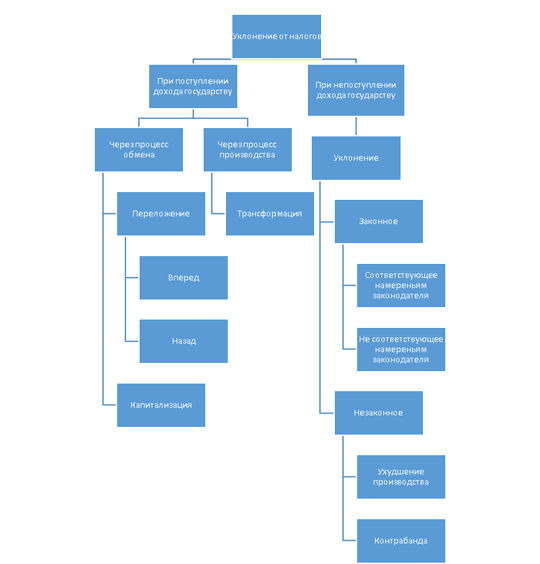

of taxation», существует следующая примечательная схема существа такого

явления, как уклонение от налогов:

Законное уклонение при не поступлении в доход государству, имело место

тогда, речь не шла о нарушении закона.

В пример приводились случаи отказа потребителя употреблять водку, при

обязанности платить налог на водку (акциз). Кроме того, указывалось на роль

таможенных пошлин, ограждающих от излишнего ввоза определенного товара на

таможенную территорию государства. К незаконным случаем относили контрабанду и

сознательное ухудшение качества товара либо сокрытие дохода для целей

налогообложения.

Подобным образом определял уклонения от несения налогового бремени и

проф. И. И. Янжул в своей работе «Основные начала финансовой науки», добавляя к

положению о трансформации, что она находится среди желательных и плодотворных

способов уклонения от несения налога, поскольку обозначается как усиление

производства и улучшение технических его приемов. Если обложенным лицам удастся

посредством усиления промышленной деятельности увеличить свои доходы, пишет

ученый, на сумму налога, то весь вред от него состоит только в том, что

плательщикам приходится тратить больше времени и сил [16].

Анализируя зарубежную практику ученик В. А. Лебедева, С. И. Иловайский

так писал о фактах уклонения от уплаты обязательных платежей и методах борьбы с

ними: «Те доходы, которые не отличаются очевидностью, оцениваются в Англии

посредством самопоказаний плательщиков, проверяемых правительственными органами

- инспекторами и комиссарами. Главную категорию лиц, доходы которых оцениваются

этим способом, составляют плательщики подоходного налога, отнесенные для уплаты

такового в группу D. Лицам, не желающим обнаруживать положение своих дел,

предоставляется давать показание о своих доходах специальным комиссарам.

Несмотря на меры, принимаемые к обеспечению верности показаний плательщиков

подоходного налога, эти последние часто объявляют доходы ниже получаемых ими в действительности,

на что указывает встречающаяся к Англии присылка в казну денег совести

(conscience money), т. е. анонимная доплата подоходного налога плательщиками,

давшими неверные показание и уменьшившими таким образом приходящийся на них

оклад подоходного налога» [17].

Отдельные упоминания о способах противодействия поведению лиц,

стремящихся обогатиться за счет государственной казны приводятся еще одним

видным ученым А. Лаппо-Данилевским. В своей работе «Организация прямого

налогообложения: со времен смуты до эпохи преобразований» он указывает:

Сибирским ведомствам в 1673 году велено было тем лицам, которые найдут руду,

обещать: служилым людям жалование большое, а посадским и ясачным людям, -

свободу от оброков и податей. Давались временные льготы за какие-либо услуги,

оказанные государству тяглецами. Все эти льготы побуждали тяглых людей,

особенно крестьян, переменять место жительство для того, чтобы,

воспользовавшись льготами на одном участке, продолжать ими пользоваться на

другом. Крестьяне иногда сдавали свои участки новым пришельцам, а сами со всеми

своими старыми заводами садились на новую льготу… Вот почему, пишет автор,

необходимы были некоторые предосторожности. С крестьян брались поручные записи

в том, что новые поселенцы до истечения льготных лет не сойдут, а по их

истечении будут платить денежный оброк или подати исправно. Подлинные записи

приказными людьми отсылались в съезжую избу. Это происходило каждый раз, когда

предоставлялась льгота [18].

Исследовать истории финансовой науки В. М. Пушкарева обобщая выделенные

финансистами способы борьбы с обоими (законного и незаконного) видами уклонения

указывает, что: «С легальными уклонениями государство может бороться только

финансовыми способами: при сокращении потребления обложенного товара – понижать

акциз; при повышении техники подакцизного производства – ввести обложение

готового продукта. С нелегальными способами уклонения можно бороться только

усовершенствованием финансового аппарата, который должен быть способным

вскрывать все случаи обмана со стороны плательщиков» [19].

Итак, исходя из приведенных аналитических очерков и детального анализа

исторической литературы по вопросу можно заключить, что в отечественной

финансовой науке, которая, бесспорно, во многом опиралась на исследовательские

достижения зарубежных коллег, уклонение от уплаты налогов рассматривалось

исключительно как экономическое явление, детальных исследований по проблематике

специального правопорядка, устанавливающего основы регулирования отношений по

уходу от налогообложения как таковых не проводилось.

Тем не менее, свидетельства существования единой концепции в

представлениях о существе регулируемых отношений все же имелись. Думается, что,

обобщая их все можно свести к следующим пяти положениям:

во-первых, уклонение от уплаты налогов существовало в двух

формах – законной и незаконной и рассматривалось в контексте факта поступления

денежных средств от налогообложения (дохода) государству;

во-вторых, при поступлении доходов к государству об уклонении от

уплаты налогов можно было говорить лишь с большой долей условности, и

применительно к конкретному субъекту – плательщику. Поскольку в данном случае

на рассмотрении был только один вопрос: кто уплатил положенный налог

государству? А дальше рассматривались способы, при помощи которых обязанное

уплатить лицо сместило (передало) свое бремя на иного субъекта. При этом

презюмировалось соблюдение законной формы подобного смещения.

в-третьих, когда рассматривалась ситуация с не поступлением

доходов государству, то необходимо было установить произведено ли это было в

незаконной форме или, напротив, с соблюдением норм.

в-четвертых, при установлении законности действий по уклонению от

налога выяснялось, соответствует такие последствия воле законодателя или они

противны ей.

в-пятых, незаконным уклонением от уплаты налогов при не

поступлении доходов в бюджет назывались определенные действия плательщиков,

приводящих к не поступлению доходов государству: контрабанда, ухудшение

качества товара, сокрытие доходов.

Таким образом, для целей некоторого обобщения не будет лишним

повториться, указав на то, что, начиная с третьей четверти XIX века по первую

четверть XX века, задача противодействия уходу от налогообложения

рассматривалась учеными только лишь в контексте обобщения и классификации способов

уклонения от налогообложения, да и в указанном случае детальных монографических

исследований нам не встретилось.

Проблематика формирования специального правопорядка регулирования

отношений по уклонению от налогообложения в таком ключе не поднималась, а сам

термин уклонения от уплаты налогов учеными рассматривался в широком смысле

слова, как с позиций поведения, имеющего под собой основания, противные

налоговому закону, так и без таковых, при этом определяющее значение имело

установление фактов поступления/не поступления в государственную казну

налоговых доходов от такой деятельности.

References

1. Alekseenko M.M. Vzglyad na razvitie ucheniya o naloge u ekonomistov A. Smita, Zh. B. Seya, Rikardo, Simondi, i D. S. Millya. Khar'kov: Universitetskaya tipografiya, 1870. – 152 s.

2. Alekseenko M.M. Deistvuyushchee zakonodatel'stvo o pryamykh nalogakh. SPb.: Tipografiya M. Stasyulevicha, 1879. – 260 s.

3. Bezobrazov V.P. Gosudarstvennye dokhody: Teoreticheskie i prakticheskie issledovaniya. – Chast' 2. Gosudarstvennye dokhody Rossii, ikh kvalifikatsiya. Nyneshnee sostoyanie i dvizhenie (1866-1872). – SPb: Tipografiya V. Bezobrazova, 1872. – 498 s.

4. Brzheskii N. Gosudarstvennye dolgi Rossii: Istoriko-statisticheskie issledovaniya. – SPb.: Tipo-lit. A.M. Vol'fa, 1884. – 369 s.

5. Grimm D. Ocherki po ucheniyu ob obogashchenii. Vyp. 1. – Derpt, 1891. – 106 s.

6. Grimm D. Ocherki po ucheniyu ob obogashchenii. Vyp 2. – Derpt, 1891. – 118 s.

7. Grimm D. Ocherki po ucheniyu ob obogashchenii. Vyp 3. – Derpt, 1893. – 212 s.

8. Lassal' F. Kosvennye nalogi i polozhenie rabochego klassa // Lassal' F. Soch. M., b.g. T. 1, 1863. – 132 s.

9. Ozerov I. Kh. Osnovy finansovoi nauki: Byudzhet. Formy vzymaniya. Mestnye finansy. Gosudarstvennyi kredit. – M.: YurInfoR-Press, 2008. – 622 s.

10. Terner F.G. Svedeniya o pozemel'nom naloge v inostrannykh gosudarstvakh: Materialy.-SPb.: Komissiya dlya uluchsheniya sistemy podatei i poshlin, 1860. – 266 s.

11. Terskii N.S. Piteinye sbory i aktsiznaya sistema v Rossii: Istoricheskii ocherk i nastoyashchee polozhenie. Opyt sravnitel'nogo issledovaniya glavneishikh rezul'tatov aktsiznoi sistemy i ee znacheniya dlya gosudarstva, kazny i naseleniya – SPb.: Tip. V. Kirshbauma, 1890. – 272 s.

12. Yarotskii V.G. Finansovoe pravo: Lektsii, chitannye v Voenno-Yuridicheskoi Akademii. – SPb: Tipo-Litografiya A.M. Stankevicha, 1898. – 363 s.

13. Wagner A. Finanzwissenschaft. 3 Aufl. 1883. Th. 1. S. 7.

14. Pushkareva V.M. Istoriya finansovoi mysli i politiki nalogov // Finansy i statistika. 2001. № 6. S. 147.

15. Sokolov A.A. Teoriya nalogov. M.: YurInfoR-Press, 2003. C. 355.

16. Yanzhul I.I. Osnovnye nachala finansovoi nauki. Uchenie o gosudarstvennykh dokhodakh: Izd. 4-e. – SPb, 1904. S. 279.

17. Ilovaiskii S.I. Kosvennoe oblozhenie v teorii i praktike. – Odessa: Tip. Sht. voisk Odes. voen. okr., 1892. S. 304.

18. Lappo-Danilevskii A.S. Organizatsiya pryamogo oblozheniya v moskovskom gosudarstve so vremen smuty do epokhi preobrazovanii. – SPb: Tipografiya I. N. Skorokhodova, 1890. S. 69.

19. Pushkareva V.M. Istoriya finansovoi mysli i politiki nalogov // Finansy i statistika. 2001. № 6. S. 164.

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

Eng

Eng